Hitung Simulasi Kredit Mobil: Praktis & Mudah

Membeli mobil dengan cara kredit sering terasa membingungkan karena ada begitu banyak angka yang harus dipertimbangkan: harga kendaraan, besaran uang muka, suku bunga, lama tenor, serta biaya administrasi dan premi asuransi yang kerap membuat hasil perhitungan akhir berbeda dari harapan. Namun sebenarnya inti perhitungannya cukup sederhana jika dilakukan langkah demi langkah; dengan rumus dasar dan urutan yang jelas, siapa saja bisa menyusun simulasi kredit yang realistis untuk mengetahui besaran cicilan bulanan dan total biaya yang perlu disiapkan. Dalam tulisan ini kita akan mengupas setiap komponen penting dalam simulasi kredit mobil secara bertahap, menyertakan contoh perhitungan, serta memberi tips supaya simulasi yang Anda buat mendekati angka riil dari dealer atau lembaga pembiayaan.

Sebelum mulai menghitung, tentukan dulu tujuan dan kondisi keuangan Anda: apakah prioritas Anda cicilan ringan per bulan, mengurangi total bunga, atau menekan besaran uang muka? Pilihan tenor dan besaran DP sangat memengaruhi struktur cicilan tenor lebih panjang biasanya menurunkan cicilan bulanan tetapi meningkatkan total bunga; sebaliknya DP besar mengecilkan jumlah pinjaman dan menekan beban bunga. Di bagian selanjutnya akan dibahas cara memilih kombinasi DP dan tenor yang pas, serta metode cepat untuk membandingkan beberapa opsi simulasi.

Perlu juga diingat ada komponen biaya di luar pokok pinjaman dan bunga, seperti biaya administrasi, premi asuransi, provisi atau penalti, serta pajak yang mungkin berlaku; mengabaikan item-item ini sering membuat simulasi tampak lebih murah dibanding kenyataan. Oleh sebab itu, setelah penjelasan teori dan rumus, saya sertakan contoh perhitungan lengkap beserta tabel simulasi supaya Anda bisa langsung praktik dan menyesuaikan angka sesuai penawaran lembaga pembiayaan.

Apa Saja Komponen Uama Dalam Simulasi Kredit Mobil?

Setiap simulasi kredit mobil sebaiknya memperhitungkan beberapa komponen penting yang menentukan besaran cicilan dan total biaya pembelian, yaitu: harga OTR (on the road) kendaraan, uang muka (DP), pokok pinjaman, suku bunga tahunan, tenor atau lama kredit dalam bulan, biaya administrasi/provisi, premi asuransi, serta pajak dan biaya lain-lain. Memahami tiap elemen ini membantu Anda merencanakan pembiayaan dengan lebih realistis dan menghindarkan kejutan biaya di kemudian hari.

- Harga OTR adalah harga jual resmi yang sudah mencakup pajak, biaya pengurusan, dan biaya balik nama biasanya inilah yang menjadi dasar perhitungan kredit.

- Uang muka (DP) adalah jumlah yang dibayarkan di muka; nilai DP ini dikurangkan dari harga OTR sehingga sisa yang harus dibiayai menjadi pokok pinjaman.

- Pokok pinjaman sendiri merupakan selisih antara harga OTR dan DP (serta potongan trade-in jika ada), dan pokok inilah yang akan dikenakan bunga selama tenor berjalan.

- Suku bunga biasanya dinyatakan dalam persentase per tahun dan bisa menggunakan metode flat atau efektif, yang masing‑masing memengaruhi besar bunga yang Anda bayar.

- Tenor menunjukkan lamanya cicilan dalam bulan—semakin panjang tenor, cicilan bulanan cenderung lebih kecil namun total bunga yang dibayar bisa lebih besar.

- Perhitungkan pula biaya lain seperti provisi dan administrasi, premi asuransi (all risk atau TLO sesuai pilihan), serta biaya notaris atau pengurusan yang mungkin timbul agar estimasi total pembayaran menjadi lebih akurat.

Cara Menghitung Pokok Pinjaman dan DP

Setelah memastikan besaran harga OTR dan jumlah uang muka yang akan dibayar, perhitungan pokok pinjaman dilakukan dengan cara sederhana:

Pokok Pinjaman = Harga OTR − Uang Muka (DP).

Contoh praktis: jika harga OTR tercatat Rp 300.000.000 dan Anda membayar DP Rp 60.000.000, maka sisa pokok yang akan dibiayai melalui kredit adalah Rp 240.000.000.

Catatan penting yang sering terlupakan: beberapa program kredit menetapkan DP dalam bentuk persentase dari OTR (misalnya 20%), dan ada juga biaya lain seperti administrasi atau asuransi yang kadang sudah termasuk dalam DP atau dibebankan terpisah oleh karena itu pastikan rincian apa saja yang sudah masuk ke dalam angka DP sebelum menghitung cicilan.

Metode Perhitungan Bunga: Flat vs Effective (Efektif)

Ada dua metode perhitungan bunga yang umum dipakai dalam kredit kendaraan yaitu bunga flat dan bunga efektif.

- Pada metode bunga flat, besaran bunga dihitung dari pokok awal setiap tahun, lalu dibagi untuk perhitungan bulanan; sehingga rumus sederhananya adalah (pokok × suku bunga tahunan) / 12, dan jumlah cicilan bulanan (pokok + bunga) cenderung sama sepanjang tenor.

- Bunga efektif dihitung berdasarkan sisa pokok setiap bulan, sehingga jumlah bunga yang dikenakan menurun seiring pelunasan pokok; biasanya pokok yang dibayar per bulan relatif tetap, tetapi komponen bunga turun sehingga total cicilan bisa sedikit berkurang dari bulan ke bulan.

Untuk simulasi cepat banyak orang memilih metode flat karena mudah dipahami, namun jika ingin hasil yang lebih akurat dan mendekati penawaran bank pada umumnya, gunakan perhitungan efektif.

Rumus Simulasi Cicilan (Metode Flat)

Untuk skema bunga flat, cara cepat menghitung cicilan bulanan adalah:

Angsuran per bulan = (Pokok pinjaman + Total bunga) / Jumlah bulan. Di sini Total bunga didapat dari pokok pinjaman × (suku bunga tahunan × lama tenor dalam tahun).

Misalnya, mobil OTR Rp 300.000.000 dengan DP Rp 60.000.000 → pokok Rp 240.000.000. Jika bunga flat 7% per tahun dan tenor 5 tahun (60 bulan), maka Total Bunga = 240.000.000 × (0,07 × 5) = Rp 84.000.000. Total yang harus dibayar adalah Rp 324.000.000 sehingga angsuran per bulan sekitar Rp 5.400.000.

Catatan praktis: biaya administrasi dan asuransi bisa dibayar di muka atau dicicil; bila admin Rp 2.000.000 dibayar di muka, tambahkan ke DP, sedangkan bila dicicil, masukkan ke total pembayaran.

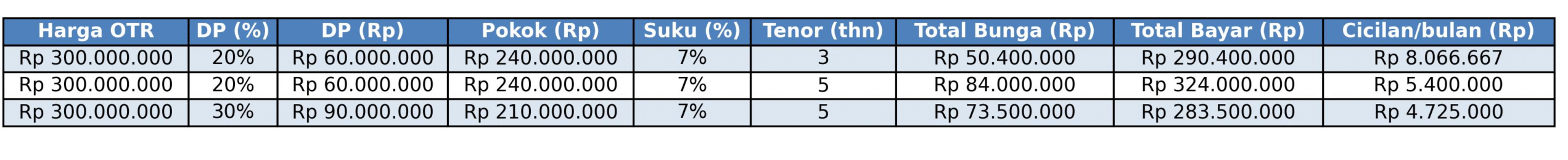

Contoh tabel simulasi untuk beberapa tenor dan DP

(Keterangan: tabel menggunakan metode bunga flat untuk memudahkan perbandingan)

Tips Agar Simulasi Lebih Realistis dan Menguntungkan

Bandingkan dulu penawaran suku bunga dan biaya administrasi dari beberapa lembaga pembiayaan karena perbedaan satu persen saja bisa berpengaruh besar, terutama pada tenor panjang; jangan terpaku pada satu penawaran. Jika tujuan Anda menekan total bunga, pertimbangkan memasang uang muka lebih besar karena DP yang tinggi efektif menurunkan sisa pokok dan otomatis memangkas beban bunga. Sesuaikan tenor dengan kemampuan arus kas hindari memaksakan tenor panjang hanya karena cicilan bulanan terlihat kecil, karena itu biasanya meningkatkan total bunga yang harus dibayar. Periksa juga apakah premi asuransi dicantumkan ke dalam pokok kredit atau harus dibayar terpisah agar tidak kaget saat membayar. Terakhir, cek potongan atau promo dari dealer seperti bunga subsidi atau bantuan DP, karena promosi semacam ini bisa mengubah hasil simulasi secara signifikan.

Cara Cepat Mengecek Penawaran di Dealer atau Bank

Pastikan Anda meminta rincian lengkap sebelum menandatangani: harga OTR, persentase dan jumlah DP minimal, jenis suku bunga yang digunakan (flat atau efektif), serta semua biaya administrasi; tanyakan pula apakah premi asuransi telah dimasukkan dalam simulasi atau disajikan sebagai item terpisah. Minta simulasi tertulis atau screenshot yang memperlihatkan seluruh komponen biaya secara transparan, sehingga tidak ada biaya tersembunyi. Dalam membandingkan penawaran, fokuslah pada total pembayaran (pokok + bunga + biaya lain), bukan semata-mata angka cicilan bulanan, agar perbandingan lebih adil dan keputusan finansial lebih akurat.

Baca Juga: 9 Tips Hindari Utang Konsumtif: Dompet Aman, Hati Tenang.

Kesimpulan

Secara praktis, simulasi kredit mobil bisa Anda lakukan sendiri dengan langkah-langkah sederhana: tentukan dulu harga OTR kendaraan, pilih besaran DP yang nyaman, hitung pokok pinjaman setelah DP, lalu masukkan suku bunga dan tenor untuk memperoleh total bunga serta jumlah angsuran per bulan. Untuk memudahkan keputusan, susun tabel perbandingan beberapa skenario DP dan tenor sehingga terlihat jelas kombinasi yang paling cocok dengan kemampuan keuangan Anda. Selalu alokasikan dana cadangan untuk pengeluaran tak terduga dan cermati semua biaya tambahan seperti biaya administrasi, premi asuransi, maupun biaya provisi sebelum menandatangani kontrak kredit.